010-80850896;13001093985

010-80850896;13001093985一则兜底协议被判无效的诉讼再次引发了信托行业对于“破刚兑”的相关讨论。近日,安信信托发布了涉及湖南高速集团财务有限公司(以下简称“湖南高速集团”)与该公司的诉讼进展,继一审败诉后,二审判决中局面反转,安信信托赢得了官司。而本案双方争议的正是有关受益权转让协议的履行,这其中涉及“兜底函”问题。在分析人士看来,近年来,信托领域刚性兑付早已多次被打破,其核心问题不是信息披露和风险告知充分性,而是应当作为一个交易的基本常识贯穿始终。

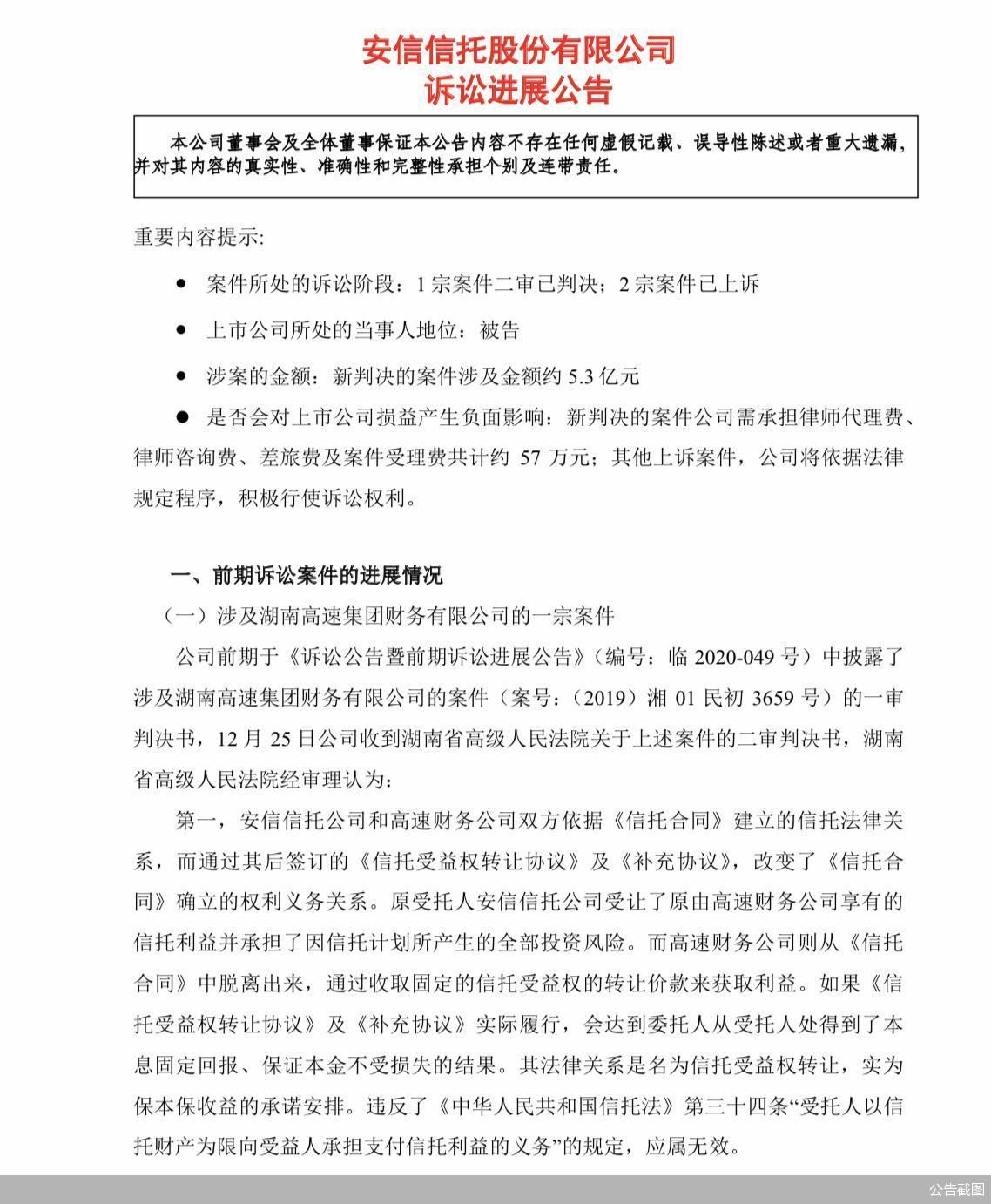

安信信托二审“反转”胜诉

该案的起因为一笔涉及湖南高速集团认购的安信信托产品出现逾期,涉及信托资金4亿元。此前湖南高速集团、安信信托双方签订了《信托受益权转让协议》及《补充协议》,约定安信信托受让湖南高速集团持有的信托受益权,支付转让价款4亿元并支付利息,但在规定时间内,安信信托未能依约履行支付款项,湖南高速集团遂将安信信托起诉至法院。

2020年8月初,湖南省长沙市中级人民法院作出一审判决,安信信托应向湖南高速集团支付信托受益权转让价款本金4亿元及信托资金及收益(收益按年利率7.5%支付)、违约金(按年利率10%,总额不超过1.25亿元)、代理律师费98万元、律师咨询费60万元以及差旅费9万元。

一审败诉后,安信信托提起上诉,湖南省长沙市中级人民法院作出了二审判决。在二审判决中,湖南省长沙市中级人民法院就《信托受益权转让协议》及《补充协议》的签订是否为刚性兑付行为向信托公司的主管部门进行了征询,主管部门对安信信托进行了相关调查后书面回复认为,安信信托与湖南高速集团签订的《信托受益权转让协议》等一系列操作是保证本金收益不受损失的行为,属于违规刚性兑付行为。故二审法院认为应认定双方签订涉案转让协议系违规刚性兑付行为,协议应认定无效。

谈及此次二审判决,金乐函数分析师廖鹤凯分析称,本次判决具有重大意义,这对于深陷诉讼泥潭的安信信托来说是重大利好,特别在公司重整的关键节点,重整推进迎来重大转机。

“兜底函”协议无效

在安信信托这起案件中,双方争议的不是信托协议的履行,而是有关受益权转让协议的履行,这其中就涉及“兜底函”的问题。从二审判决中了解到的信息为,安信信托和湖南高速集团双方依据《信托合同》建立的信托法律关系,而通过后签订的《信托受益权转让协议》及《补充协议》,改变了《信托合同》确立的权利义务关系。

安信信托作为受托人受让了原由湖南高速集团享有的信托利益并承担了因信托计划所产生的全部投资风险。而湖南高速集团则从《信托合同》中脱离出来,通过收取固定的信托受益权的转让价款来获取利益。二者法律关系是名为信托受益权转让,实为保本保收益的承诺安排。所以,湖南省长沙市中级人民法院认为,上述行为违反了《中华人民共和国信托法》第三十四条“受托人以信托财产为限向受益人承担支付信托利益的义务”的规定,应属无效。

这就意味着,湖南高速集团暂时拿不到4亿元信托资金款项,还要承担一审、二审中合计超500多万元的受理费,而安信信托只需要负担9451元的受理费,以及支付律师代理费49万元、律师咨询费3万元及差旅费45115元即可。

“兜底函”无效后,引发了市场对于安信信托应当承担的“受托人”责任界限方面的争论。北京寻真律师事务所律师王德怡对北京商报记者表示,这个案件中,安信信托赢得了官司,说明其有权按已签署的合同条款兑现收益权,但法院是以合同无效为由进行判决的,安信信托赢得并不体面。依法合规经营是上市公司从事相关交易的前提和基础。安信信托的法律合规部门显然没有把好风控关。如果安信信托与其他投资者在相关协议中也达成了类似的条款,则于投资者而言,上述条款同样存在无效的风险,投资者难以根据上述“保底条款”主张权利。

争议“破刚兑”权责界定

今年以来,信托行业风险加速暴露,违约事件频发,也引发了市场对“刚性兑付”信仰打破的讨论。所谓“刚性兑付”,通常理解是资管产品到期后,金融机构必须支付投资者信托本金及收益。根据央行、银保监会、证监会、外管局联合发布的《关于规范金融机构资产管理业务的指导意见》,经金融管理部门认定,存在以下行为的视为刚性兑付,包括:资产管理产品的发行人或者管理人违反真实公允确定净值原则,对产品进行保本保收益;采取滚动发行等方式,使得资产管理产品的本金、收益、风险在不同投资者之间发生转移,实现产品保本保收益;资产管理产品不能如期兑付或者兑付困难时,发行或者管理该产品的金融机构自行筹集资金偿付或者委托其他机构代为偿付等。

此前有不少信托公司从业人士在接受北京商报记者采访时直言,“刚性兑付”的打破还需要循序渐进,仍需要有相应的配套机制,如真实履行信托的“信义”、投资者教育深入开展等。用益信托研究员帅国让指出,“刚性兑付”的打破,一方面,应该有相应的制度相匹配。包括信托产品净值化、标准化、流动性、信息披露规范性以及受托人尽职边界的界定;另一方面,信托文化的普及,让投资者加深对信托产品的认识,认识到刚性兑付扭曲了风险承担机制。

在王德怡看来,我国法律关于投资风险应和收益成正比、禁止投资条款中保底保收益的规定是一贯的。近年来,信托领域“刚性兑付”早已多次被打破,其核心问题不是信息披露和风险告知充分性,而是应当作为一个交易的基本常识贯穿始终。

廖鹤凯表示,全行业完全走向项目独立运行处置更多的是市场决定的。没有人能违背市场的发展规律,这是一个长期目标,也是长期可持续发展的必由之路。投资者在新态势下需要有更好的沟通机制和风险认知的方式,经历了行业诸多波折之后,当下的投资者已经有风险意识,但还没有充分的风险匹配认知,这是一个需要不断调整和适应的过程,需要全行业和投资者之间反复地磨合。

北京商报记者孟凡霞宋亦桐

扫一扫了解更多

扫一扫了解更多 扫一扫了解更多

扫一扫了解更多COPYRIGHT©2022ALL RIHGTS RESERVED 北京寻真律师事务所 版权所有 京ICP备2022011643号