010-80850896;13001093985

010-80850896;13001093985据央广网此前报道,多位河南濮阳的听众近日反映称,自己的存量首套房贷利率降不了,一问才知,已经还了两年多的房贷竟是消费贷。对此,一位业内人事提醒,“如果房款还没到账,房子就用来抵押贷款。不排除有中介在其中搞假系统、打时间差的可能。”

每经记者 张宏 肖世清 每经编辑 马子卿

11月7日,濮阳农商银行发布一则关于合理解决客户诉求的说明指出,针对贷款问题,该行已成立工作专班,对有关客户将逐一排查,开辟绿色通道,采取有效措施,最大化满足客户诉求。针对贷款办理过程中存在的违规问题,该行将从严处理。

图片来源:濮阳农商银行微信公众号

据央广网此前报道,多位河南濮阳的听众近日反映称,自己的存量首套房贷利率降不了,一问才知,已经还了两年多的房贷竟是消费贷。

《每日经济新闻》记者注意到,关于“消费贷和房贷区别在何处?”“房贷是通过哪些层面的操作转变为消费贷?”“银行将面临哪些法律风险?”等话题迅速引起热议。有银行从业人士表示:“一些消费者对贷款没经验,不排除有‘营销误导’的可能。”

根据央广网报道,多位河南濮阳的听众近日反映称,自己的存量首套房贷利率降不了,一问才知,已经还了两年多的房贷竟是消费贷。报道称,贷款资金主要来自濮阳当地的两家农商行——濮阳农商银行和台前农商银行。

日前,濮阳农商银行回应称,已成立工作专班,对有关客户采取有效将逐一排查,开辟绿色通道措施,最大化满足客户诉求。针对贷款办理过程中存在的违规问题,该行将从严处理。

国家企业信用信息公示系统显示,濮阳农商银行是河南省一家地方法人农村商业银行,前身系成立于2008年的濮阳市市区农村信用合作社。2018年6月,经相关部门批准更为现名。该行股权结构较为分散,法人股和自然人股东占比50.32%和49.68%。

该行的主要股东包括河南农投金控股份有限公司、河南汇丰置业集团有限公司、濮阳市建伟建筑人才服务有限公司、河南优美办公家具有限公司、河南省大本实业有限公司、郑州元化企业管理咨询有限公司等,持股比例分别为8.13%、8.05%、5.69%、4.95%、4.95%、4.43%。

每经记者注意到,今年2月原银保监会通报称,查处了多家银行的违法违规行为,罚没金额合计达3.88亿元。从各家银行的违规事由来看,其中就涉及消费贷、经营贷资金挪用等;此外,2020年底,原河南银保监局濮阳分局曾对濮阳农商银行出具多则处罚决定书,案由指向该行发放冒名贷款、贷后管理不审慎。

根据央广网报道,“在濮阳,因存量房贷利率调降发现‘房贷变消费贷’的人不在少数。他们中的大多数手中都没有贷款合同。”那么,房贷“变”消费贷究竟是通过何种操作实现的?

一位城商行华北地区分行工作人员向每经记者表示,“消费贷和房贷完全是两个品种,从产品到合同完全不一样,贷款用途到底是买房还是消费应该是非常明确的。消费者自己连原件合同都没有,真的匪夷所思。”上述人士进一步补充,“根据现有信息来看,存在‘调包’或者‘营销误导’的可能。”

那么,消费贷还贷时,贷款人是否有可能发现贷款用途的异常?该类消费贷一般是在app上还款,还是自动扣款?上述城商行工作人员表示,“还款方式要看银行,可能不是标准动作。贷款人不一定能在还款时发现。贷款一般是按照设定日子自动扣款,最多是还款前2到3天,给你发短信说根据xx号贷款合同,需要什么时候还款。”

上述工作人员提醒,“贷款人为什么连合同复印件都没有?贷款用途在合同中属于基本要素,因为消费贷不得用于买房。”

他介绍道,“申请有抵押的消费贷,基本就是需要一些基础材料,比如说身份证、居住证明、个人在职证明、收入材料,收入材料就是工资账户的六个月流水,包括社保、公积金。还需要征信材料,再有可能需要配偶的收入证明,或者是本人的房屋产权证明。”

该人士进一步补充,“消费贷可能不需要全部材料,你的房产证明可能只需要在征信上有一个体现,很大程度上还是依赖于收入证明,收入资料是必选的一个材料。”该人士认为,“如果房款还没到账,房子就用来抵押贷款。不排除有中介在其中搞假系统、打时间差的可能。”

根据央广网报道,“有用户表示,自己当时签署的是一份留有空白的文本,没有写明贷款金额和贷款用途。用途和金额都是他们自己手写的,合同里面没有任何消费贷字样,只让签字按手印。”

津联律师事务所执行主任张茹律师对记者表示,如果上述情况属实,则银行涉嫌欺诈购房者,并且违规操作。如果签的就是空白合同,后面银行再填写,银行有故意为之的嫌疑,银行的放贷工作人员可能存在故意隐瞒真实情况的行为。

值得注意的是,根据央广网报道,该事件中的一些消费贷是以房产作为抵押,抵押的房产就是当时交易的房产。据悉,这些用户是在中介的“帮助”下,事先把房子过户到了自己名下。那么利用这种方法,房子能否用来做抵押贷款?

对此,张茹表示,“从形式上看,两种贷款确实挺像,一般消费者难以区分。但是房贷和消费贷性质不一样,合同条款条件也不一样。”

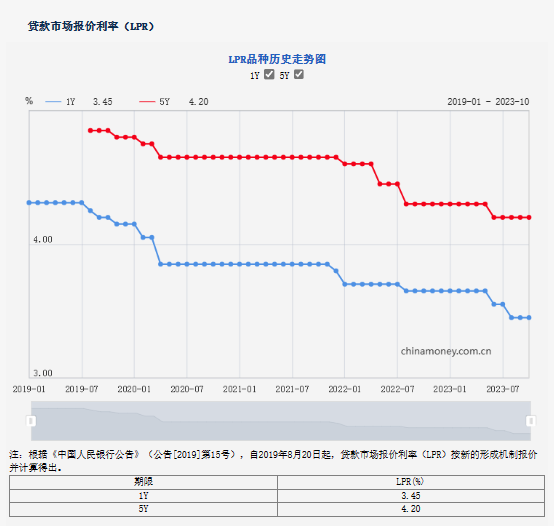

图片来源:央行网站

张茹表示,房贷是以房产作为抵押贷款,贷款利率更稳定,还能随基准利率浮动,逾期优先拍卖房产解决。消费贷是以个人征信和信誉为保证的贷款,房子抵押只是其中的一种担保,一般利率高,利率也不能变化,逾期的话可以多方面执行,包括个人工资卡、动产等。

值得关注的是,出现这种局面银行将面临哪些法律风险?北京寻真律师事务所王德怡律师表示,根据2021年《住房和城乡建设部等8部门关于持续整治规范房地产市场秩序的通知》,国家严格禁止套取或协助套取“经营贷”“消费贷”等非个人住房贷款用于购房。

他对记者称,如果某些商业银行在给购房客户提供住房贷款时,不向借款人提供完整的贷款合同,或通过掩盖或变造合同文本的方式,不向客户提供合同的全部文件,该行为就违反了监管规定。鉴于银行作为专业机构,银行应就其业务的合法合规性承担法律责任。

王德怡指出,银行面临两方面责任,一是违反行政监管规定,可能因业务不合规被行政处罚;二是因为对借款人构成欺诈交易,在民事上应当承担合同被部分撤销、赔偿对方经济损失的法律责任。

“由于银行的不合规操作,导致部分客户无法享受利率下调的政策优惠,客观上给借款人增加了经济负担,带来了损失。对该部分扩大的损失,应由银行承担赔偿责任,从预收的利息中予以扣减。”王德怡表示,因银行已启动调查程序,建议银行对这些签订错误合同的客户提供统一的解决办法,即与贷款客户重新签订住房贷款合同,重新商定还款方式;对于从客户账户中多扣划的本息应予核减。

光大银行金融市场部宏观研究员周茂华表示,消费贷初衷是解决消费者的短期、小额资金需求,以平滑消费者日常消费支出,有助于释放国内消费。但这些信贷资金违规流入楼市,可能导致消费者杠杆过快上升,反而抑制未来消费潜力释放,消费者资产负债由于期限错配,面临潜在流动性风险;资金违规流入楼市助长投机炒作,导致楼市价格非理性上涨,对其他经济部门资源构成挤占。

这类现象应该如何加以规范?“接下来需要让消费贷产品回归产品设计初衷,在风险可控前提下,切实满足消费者多元化、个性化需求;这就需要银行加强产品销售前、中、后管理,同时,强化监管职能,为违法违规行为形成有力震慑。”周茂华指出,银行方面还是需要不断完善内部治理有效防范风险(操作风险等),强化消费者合法权益保护,提升依法合规开展业务的意识。

于消费者而言,周茂华表示,要理性消费,要充分考虑自身的财务状况,避免过度负债。在贷款过程中,一定要仔细查看贷款合同,重点是贷款用途、种类、金额、还款方式等。

与此同时,周茂华还表示,资金流向监管难点主要是客户账户信息较为复杂,业务数量大、交易复杂,资金流向管理难度大。监管对于银行资金违规流入楼市的态度很明确,这个需要综合施策:一是强化监管,引导金融机构健全制度,梳理业务流程,压缩各环节主体责任;二是建立征信系统,对违规使用经营贷的个体记入征信黑名单,并采取必要处罚等;三是借助信息技术提升贷后管理的效率。

扫一扫了解更多

扫一扫了解更多 扫一扫了解更多

扫一扫了解更多COPYRIGHT©2022ALL RIHGTS RESERVED 北京寻真律师事务所 版权所有 京ICP备2022011643号